印花税会计分录怎么做

印花税会计分录处理需要区分不同业务场景,以下是具体操作指南:

一、直接缴纳印花税(无需计提) 借:税金及附加 - 印花税 贷:银行存款 (适用于按次申报或金额较小的情况)

二、需要计提的印花税处理 1. 计提阶段: 借:税金及附加 - 印花税 贷:应交税费 - 应交印花税

- 实际缴纳时: 借:应交税费 - 应交印花税 贷:银行存款

三、特殊业务处理 1. 资本账簿印花税: 借:税金及附加 - 印花税(新准则) 或 借:管理费用 - 印花税(旧准则) 贷:银行存款

- 合同签订时缴纳: 借:预付账款 - 印花税 贷:银行存款 实际发生时转入费用科目

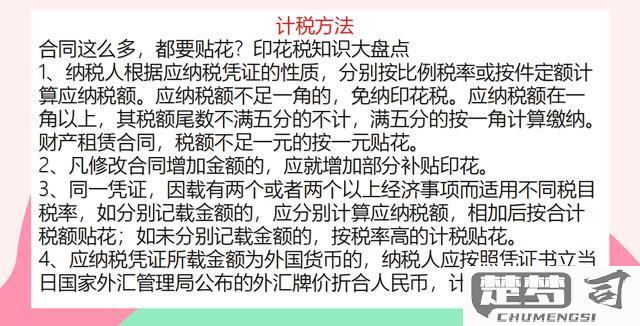

四、实操要点 1. 资金账簿按实收资本0.25‰贴花 2. 购销合同按合同金额0.3‰贴花 3. 借款合同按借款金额0.05‰贴花 4. 财产保险合同按保费收入1‰贴花

五、注意事项 1. 2023年小规模纳税人可享受印花税减半征收 2. 电子税务局可直接打印完税凭证作为入账依据 3. 资金账簿印花税在实收资本增加时缴纳 4. 合同结算时需核对实际结算金额与合同金额差异

印花税会计分录的具体步骤?

印花税会计分录操作指南

确认纳税义务发生时点

在签订合同、启用账簿等产生印花税纳税义务的当日进行账务处理。计提印花税分录

借:税金及附加——印花税 贷:应交税费——应交印花税

注:执行《企业会计准则》或《小企业会计准则》的企业使用"税金及附加"科目;执行《企业会计制度》的企业使用"管理费用"科目。实际缴纳印花税分录

借:应交税费——应交印花税 贷:银行存款特殊情形处理

- 核定征收方式:按月计提时先计入"应交税费",次月申报缴纳

- 贴花方式:金额较小时可直接计入当期费用

借:税金及附加——印花税 贷:银行存款实务操作要点

- 资金账簿印花税按实收资本增加额万分之2.5计提

- 购销合同按结算方式确认纳税时点

- 电子税务局申报后需同步完成账务处理

示例(购销合同印花税处理)

某企业签订500万元采购合同,按0.03%税率计算:

`

计提时:

借:税金及附加——印花税 1,500

贷:应交税费——应交印花税 1,500

缴纳时:

借:应交税费——应交印花税 1,500

贷:银行存款 1,500

`

不同业务场景下的印花税会计分录示例?

`markdown

1. 购销合同印花税

场景:签订商品购销合同,合同金额100万元(税率0.03%)

借:税金及附加-印花税 300

贷:银行存款 300

2. 借款合同印花税

场景:向银行借款500万元(税率0.005%)

借:税金及附加-印花税 250

贷:银行存款 250

3. 财产租赁合同印花税

场景:签订厂房租赁合同,年租金60万元(税率0.1%)

借:税金及附加-印花税 600

贷:银行存款 600

4. 股权转让印花税

场景:股权转让金额200万元(税率0.05%)

借:税金及附加-印花税 1,000

贷:银行存款 1,000

5. 实收资本印花税

场景:新增注册资本1000万元(税率0.025%)

借:税金及附加-印花税 2,500

贷:银行存款 2,500

6. 技术合同印花税

场景:签订技术开发合同,金额80万元(税率0.03%)

借:税金及附加-印花税 240

贷:银行存款 240

7. 证券交易印花税(卖出方)

场景:卖出股票成交金额50万元(税率0.1%)

借:投资收益-交易费用 500

贷:银行存款 500

8. 建筑安装工程合同印花税

场景:签订工程合同金额300万元(税率0.03%)

借:工程施工-间接费用 900

贷:银行存款 900

9. 仓储保管合同印花税

场景:签订仓储合同金额20万元(税率0.1%)

借:管理费用-印花税 200

贷:银行存款 200

10. 财产保险合同印花税

场景:投保财产保险保费10万元(税率0.1%)

借:管理费用-保险费 100

贷:银行存款 100

注意事项:

1. 2022年7月起证券交易印花税仅对出让方征收

2. 小规模纳税人可享受印花税减半征收优惠

3. 资金账簿印花税在注册资本实缴时缴纳

4. 同一凭证多方签署应各自全额贴花

5. 电子合同与纸质合同具有同等效力

`

印花税会计分录常见错误及避免方法?

印花税会计分录常见错误及避免方法:

错误类型:税目混淆 - 表现:将不同性质的印花税(如购销合同、借款合同)混为一谈 - 解决方法:建立税目明细表,按《印花税税目税率表》严格区分

错误类型:计税基数错误 - 表现:未剔除增值税金额或错误包含免税项目 - 正确操作:合同注明增值税单独列示的按不含税金额计税,未注明的按全额计税

错误类型:科目误用 - 常见错误:错误计入"应交税费"科目 - 规范处理:直接借记"税金及附加",贷记"银行存款"(核定征收除外)

错误类型:漏记贴花 - 高风险场景:实收资本/资本公积增加时漏缴 - 防范措施:建立资本变动预警机制,变动超过500万元需及时贴花

错误类型:跨期处理不当 - 典型问题:年中启用新账簿未及时贴花 - 合规做法:新账簿启用时按5元/本贴足印花

错误类型:减免政策误判 - 易错点:混淆小微企业优惠与特定合同免税政策 - 核查要点:保存好小微企业认定文件,区分普惠性优惠与专项减免

错误类型:汇总缴纳差错 - 常见问题:按月汇总申报时漏计零星合同 - 内控建议:建立合同台账管理系统,设置印花税计提提醒功能

错误类型:凭证缺失 - 风险点:缴税后未按规定保存完税凭证 - 档案管理:电子缴款凭证需打印归档,贴花凭证需加盖骑缝章

实操建议: - 使用多栏式明细账单独核算印花税 - 每季度末进行印花税专项自查 - 对财务人员进行《印花税管理规程》专题培训 - 购置合同管理系统时要求嵌入印花税计算模块