营业账簿印花税怎么算

营业账簿印花税的计算方法如下:

征税范围

营业账簿包括记载资金的账簿和其他营业账簿两类。记载资金的账簿指反映企业资本金增减变化的账簿;其他营业账簿包括日记账、明细分类账等辅助性账簿。计税依据

- 记载资金的账簿:按"实收资本"与"资本公积"两项合计金额的万分之五贴花(2022年7月1日起减半征收)。

- 其他营业账簿:每本按5元贴花(2018年5月起免征)。计算公式

- 资金账簿印花税 = (实收资本 + 资本公积) × 0.00025(减半后税率)

- 其他账簿:目前免征申报缴纳

- 按年申报:每年1月1日-12月31日期间增加的实收资本和资本公积

- 电子税务局申报路径:财产和行为税合并纳税申报→印花税税源采集常见问题

- 实收资本未发生变化时无需重复缴纳

- 减资不退已缴印花税

- 认缴制下按实际到账金额计税示例计算

某公司2023年实收资本增加1000万元,资本公积增加200万元:

应纳印花税 = (1000万+200万)×0.00025 = 3000元

建议在电子税务局申报时核对"资金账簿"税目是否已自动带出减半征收优惠。

营业账簿印花税的计算方法和公式?

营业账簿印花税的计算方法主要依据《中华人民共和国印花税法》相关规定,按照账簿类型和计税依据不同分为两种计算方式:

资金账簿印花税计算 计税依据:实收资本(股本)与资本公积合计金额 计算公式:应纳税额 = (实收资本 + 资本公积) × 0.25‰ 征收方式:仅在首次记载资金时一次性贴花

其他营业账簿印花税计算 计税依据:账簿数量 征收标准:每本账簿5元 优惠政策:2022年7月1日起其他营业账簿免征印花税

实操要点: - 资金账簿变动处理:已贴花的资金账簿若后续金额增加,仅就增加部分补贴印花 - 电子账簿处理:打印装订成册的电子账簿视同纸质账簿计税 - 多币种账簿处理:外币账簿应按立账簿当日国家外汇管理局公布的外汇牌价折合成人民币计算

申报示例: 某公司2023年实收资本1000万元,资本公积200万元,设立资金账簿1本,其他账簿10本: 资金账簿应纳税额 = (1000万+200万)×0.25‰ = 3000元 其他账簿应纳税额 = 0元(享受免征)

营业账簿印花税的税率是多少?

营业账簿印花税的税率根据中国现行税收政策规定如下:

资金账簿:按实收资本(股本)和资本公积合计金额的万分之二点五(0.025%)征收,2022年7月1日起执行(原为万分之五)。

其他营业账簿:自2018年5月1日起免征印花税,包括日记账和各明细分类账簿等。

实操要点: - 资金账簿需在实收资本或资本公积首次入账时一次性贴花,后续增加金额按差额补缴。 - 纳税义务发生时间为账簿启用时,需在书立或领受时自行计算税额、购买并贴花。 - 电子账簿与纸质账簿适用相同税率政策。

政策依据: - 《中华人民共和国印花税法》及2022年第10号公告 - 财税〔2018〕50号文(其他账簿免税)

建议通过电子税务局「财产和行为税合并申报」模块完成申报,系统会自动计算应纳税额。

如何申报和缴纳营业账簿印花税?

营业账簿印花税申报缴纳流程及注意事项:

计税依据确认 - 营业账簿印花税按"实收资本"与"资本公积"两项合计金额的万分之五贴花 - 新设立企业按设立时金额计税,后续年度按增加额计税 - 无新增资本则不需重复贴花

申报时间节点 - 新办企业:领取营业执照后15日内 - 资本变更:变更事项发生后15日内 - 年度申报:每年1月1日至12月31日(部分地区要求)

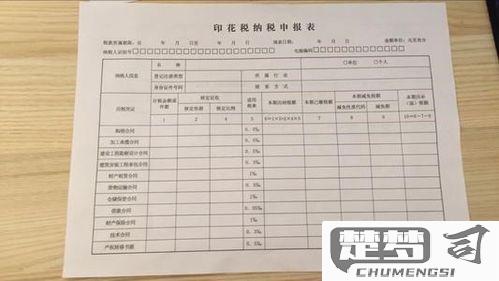

申报操作步骤 (1) 登录电子税务局 (2) 进入"财产和行为税合并申报"模块 (3) 选择"印花税"税种 (4) 填写《印花税税源明细表》: - 税目选择"营业账簿" - 填写计税金额(新增资本额) - 系统自动计算应纳税额 (5) 提交申报并缴纳税款

缴纳方式选择 - 电子税务局直接扣款 - 银行端查询缴税 - 办税服务厅现场缴纳

特殊情形处理 - 跨地区经营:在机构所在地申报 - 外资企业:需折算为人民币计税 - 减资情形:已贴花资金不退

凭证管理要求 - 保存完税凭证至少10年 - 资金账簿应粘贴印花税票并画销 - 电子完税凭证需打印归档

常见错误规避 - 混淆资金账簿与其他账簿(其他账簿现免征) - 遗漏资本公积部分计税 - 错误计算增加额(应使用差额计税) - 逾期申报产生滞纳金(每日万分之五)

建议通过电子税务局"印花税申报指引"功能获取最新操作指南,或拨打12366获取属地化政策解读。